CONTABILITÀ

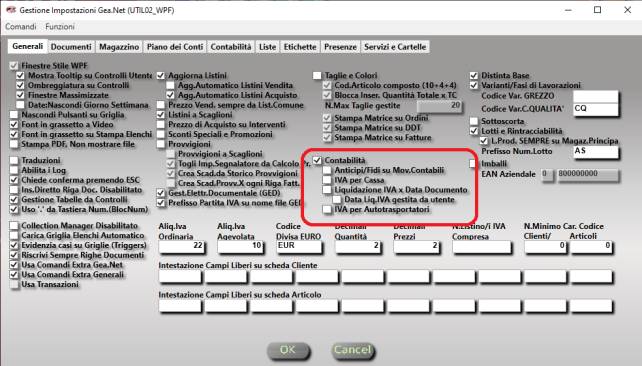

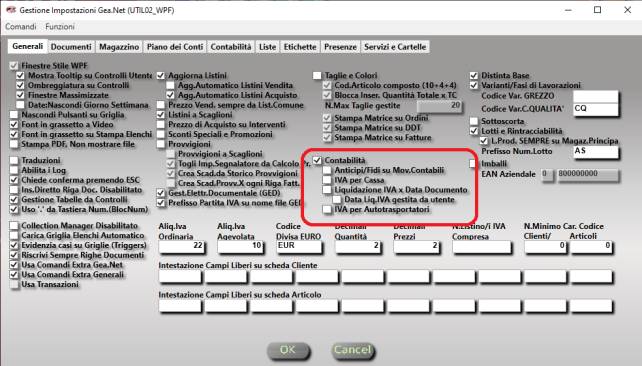

Per eseguire le funzioni esposte in questo capitolo occorre

spuntare l’opzione Contabilità nella voce Impostazioni dalla

Home Page di Gea.Net (anche

sulla barra comandi Configurazione à

Impostazioni)

La maggior parte degli utenti lascia disabilitate voci associate alla Contabilità nella tab Generali a meno che non si voglia gestire la liquidazione IVA per Cassa o per Data Documento, funzioni che possono portare vantaggi economici in alcuni scenari ma che sono anche più complesse da gestire. L’IVA per Autotrasportatori può essere attivata se si fa parte di quella categoria perché si ritarda di un trimestre l’IVA da versare senza grosse complicazioni.

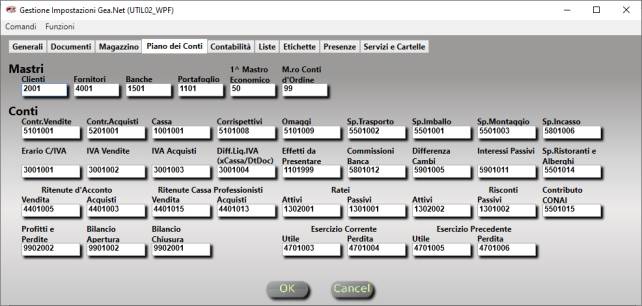

Subito dopo è importante accedere alle tab Piano dei Conti e Contabilità e quantomeno prendere visione delle opzioni in esse riportate. Qui si trovano le configurazioni dei conti e delle causali che Gea.Net usa in autonomia. Essendo fornito con alcune tabelle reimpostate, tra cui anche un Piano dei Conti embrionale, le Impostazioni sono configurate in relazione a questi codici ma come vedremo l’utente è libero di cambiarle adottando un piano dei conti diverso o personalizzando le tabelle. Se operasse in questo modo deve ricordare di associare nelle Impostazioni il conto della tabella che avrà quella determinata operatività altrimenti la contabilità risulterà compromessa.

Tra le impostazioni da settare alla tab Piano dei Conti troviamo:

·

Mastri:

Alcune operazioni come l’inserimento delle schede clienti/fornitori o dei

conti correnti inseriscono un conto sul piano dei conto riportandolo nel mastro

indicato in questa sede. Deve anche essere specificato il primo codice di conto

economico (i conti precedenti saranno tutti conti patrimoniali).

·

Conti:

La maggior parte delle operazioni come la stampa di una fattura o la

registrazione di un pagamento eseguono scritture contabili senza che l’utente

se ne renda conto. Questi automatismi sono possibili grazie ai conti indicati in

questa pagina se questi vengono modificati in tabella qui deve essere indicato

il nuovo codice.

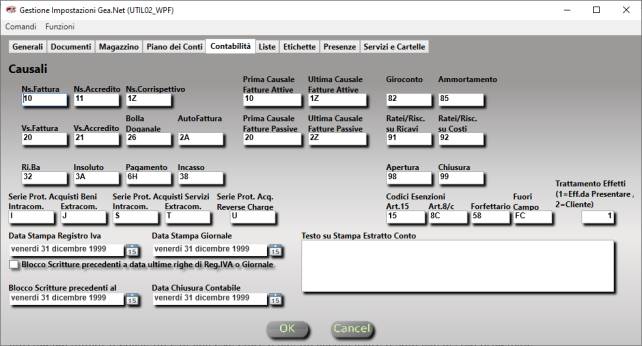

Tra le impostazioni da alla tab Contabilità troviamo :

·

Causali Movimenti

Contabili: Serve a

riconoscere operazioni automatiche su movimenti di prima nota. Ogni scrittura è

identificata da una causale a seconda della quale possono essere necessarie

determinate operazioni. Ad esempio solo le casuali comprese tra Prima Causale

Fatture e Ultima Causale Fatture compariranno sui registri IVA.

·

Serie Protocollo per

Acquisti Intra/Extracomunitari o Reverse Charge:

Queste tipologie di documenti devono comparire su un sezionale separato per cui

vengono predisposte serie di numerazione protocollo diverse dagli acquisti

nazionali.

·

Codici Esenzioni che

saranno applicati in determinati scenari.

·

Trattamento Effetti:

Le fatture attive vengono registrate in contabilità alla loro emissione aprendo

in dare la posizione del conto cliente. Tuttavia se la modalità di pagamento è

per Ri.Ba sarebbe corretto chiudere il conto del cliente salvo riaprirlo in caso

di insoluto. Nel periodo che passa dall’emissione della fattura all’incasso

il credito dovrebbe essere spostato sul conto Effetti da presentare

configurato nella tab Piano dei Conti. Esiste anche la possibilità di

lasciare aperto il conto del cliente. Indicare “1" (se si vuole chiudere

il conto cliente) o “2" (per lasciare aperto il credito sul conto

cliente).

·

Blocco Scritture

Movimenti Stampati e date ultime stampe:

Se disattivato e se la data della fattura o della registrazione che si sta per

modificare è antecedente le date di stampa registro IVA o Giornale, verrà solo

segnalato che si tratta di operazione sconsigliata. Se attivato il blocco non

sarà possibile alcuna modifica.

·

Blocco Scritture

Precedenti al: Permette di

definire una data prima della quale non è possibile apportare modifiche

indipendentemente che siano stati stampati i registri. E’ una opzione che può

essere utile per molti motivi primo tra tutti la possibilità di congelare un

periodo per il quale è già stato redatto un bilancio.

·

Data Chiusura Contabile

: Rappresenta la data in cui

è stato chiuso l’esercizio e determina il blocco delle modifiche dei

movimenti di prima nota. La funzionalità di blocco segue la logica del

controllo precedente tuttavia considerando che la chiusura contabile avviene

solitamente qualche mese dopo il termine dell’esercizio,

non è sufficientemente flessibile a limitare gli inserimenti come la

precedente data.

Va

precisato che il blocco dei movimenti di prima nota è esteso anche alle

fatture, alle scadenze e ad altre funzioni che le generano o le modificano. In

alcuni casi il blocco stabilito dalle date sopra indicate è aggirabile

attraverso la funzione di Salta Controlli di Validazione e spesso questo

è sufficiente a preservare le scritture da errori operativi, ma altre volte si

renderebbe necessario intervenire nelle Impostazioni forzando le date.

Le specifiche con cui è stato disegnato Gea.Net lasciano massima libertà all'utente di modificare anche successivamente i documenti e se questo di solito è un aspetto positivo, per i movimenti di Prima Nota può rappresentare un problema. Abbiamo visto che possiamo definire blocchi a scritture già riportate sui registri o fino ad una certa data ma a volte anche questo non basta. Alcune organizzazioni hanno sistemi di verifica più rigidi e potrebbe essere necessario bloccare le modifiche ai documenti già pochi giorni dopo l’inserimento (ad esempio si può voler bloccare fatture attive una volta inviate al Sistema di Interscambio). Per questo motivo nelle Impostazioni troviamo anche le celle Numero Giorni Massimo per modifiche Fatture che di solito hanno valore “0” (nessun blocco) ma si può stabilire di vietare modifiche dopo pochi giorni, anche solo “1” se si desidera che nel caso debba essere autorizzato da un amministratore.

Tabella

Esenzioni/Raggruppamenti IVA

Finora abbiamo visto questa tabella utilizzata solo per le operazioni in esenzioni o non imponibili (cioè senza addebito dell’IVA) ma in realtà include anche la possibilità di inserire operazioni che comprendono l’IVA ma che si vuole tenere separate da altre operazioni con la stessa aliquota IVA.

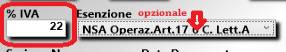

Nel caso in cui si voglia indicare una percentuale IVA da tenere separata sul registro IVA, come l’acquisto di beni strumentali che vediamo si seguito, è necessario inserire una riga in tabella che riporta una aliquota nella cella % IVA per raggruppamento.

Da Archivi

à

Tabelle à

Esenzioni/Raggruppamenti IVA

Ma la tabella Esenzioni/Raggruppamenti IVA contiene anche altre informazioni che verranno usate in alcune funzioni del modulo Contabilità come la possibilità di distinguere se il codice è Non Imponibile o Esente, oppure se è Esente Da Bollo o ancora se si vuole che Escludi da Comunicazioni liquidazione IVA Trimestrale le operazioni “Fuori Campo IVA” ad esempio.

Vedi Anche:

Fatture Passive Estere

Iva per cassa

Reverse Charge

Split Payment

Contabilità

Semplificata

Un grosso vantaggio di Gea.Net rispetto ad altri software è che non obbliga l'operatore a registrare una autofattura per gli acquisti intracomunitari, acquisti di servizi extracomunitari, fatture in Reverse Charge o altro ancora che richieda la gestione di Autofattura. Alcuni utenti preferiscono comunque creare e stampare una autofattura da tenere allegata alla fattura fornitore. Questa può essere fatta con Gea.Net creando un tipo fattura specifico che non crea movimenti contabili e che permetterebbe anche di creare un file XML di fattura elettronica da inviare al Sistema Di Interscambio, ma anche con altri software come ad esempio Microsoft Word. In ogni caso si tratta di una operazione facoltativa e che non crea nessun legame con la contabilità.

La registrazione di fatture IntraUE, ExtraUE o in Reverse Charge è semplice come registrare fattore standard anche se prima dovremo avere preparato il terreno di gioco, che in realtà viene già fornito nelle Impostazioni di base. Ma giusto per conoscere cosa c’è dietro lo analizziamo meglio.

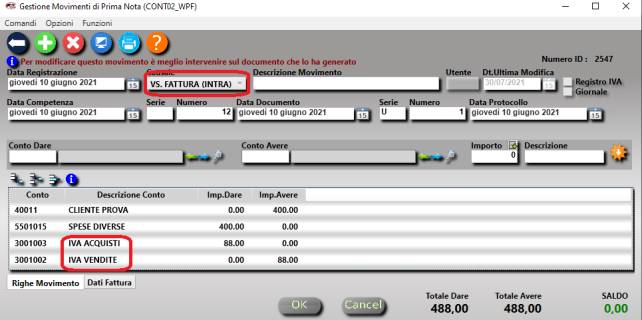

Deve essere definita una causale contabile particolare che identifica le fatture ricevute a cui deve essere associata una autofattura

Da Archivi à

Tabelle à

Causali Contabili

Controllare che sia presente la Causale Contabile “2A” con descrizione “VS. FATTURA + AUTOFATTURA” o altra descrizione come sotto indicato e inserirla se non presente.

Quindi accedere alle Impostazioni dove è possibile definire una serie del numero di protocollo diversa per le fatture intracomunitarie (autofatture) e/o per le fatture extracomunitarie (bolle doganali) o per le fatture di servizi intracomunitari e di servizi extracomunitari che dal 2010 devono essere gestite con la stessa logica delle fatture intra per la cessione di beni, ovvero con la registrazione di autofattura.

Inoltre si deve controllare sia associata la causale “2A” alla cella Autofattura.

Sulla scheda anagrafica del fornitore deve essere inserita la Regione di Appartenenza (IntraUE o ExtraUE) e specificare sulla tab Dati Fornitore se si tratta di un Fornitore di Servizi (in caso contrario sarà trattato come fornitore di beni). In questo modo il software ha le informazioni per creare una registrazione contabile corretta.

Quindi procediamo con la registrazione di una fattura intraUE (sia di beni che di servizi) o di una fattura extraUE di servizi avviene esattamente come una normale fattura italiana, applicando la percentuale IVA in regime ordinario anche se non indicata in fattura. In precedenza questo obbligo era per le sole fatture Intra.

In alternativa è possibile indicare una voce di esenzione se nella tabella Esenzioni/Raggruppamenti IVA, nella cella %IVA per Raggruppamenti è indicato la percentuale IVA ordinaria. Il risultato ottenuto ai fini dell’applicazione dell’IVA è il medesimo ma sul registro IVA vedremo che questi totali saranno tenuti separati dall’IVA ordinaria.

Gea.Net ricava le informazioni di stato e fornitura dall'anagrafica del fornitore pertanto è in grado di eseguire la registrazione contabile della fattura andando a movimentare sia il conto IVA Acquisti che il conto IVA Vendite e la fattura verrà registrata con apposita Causale “2A” (“Vs. fattura Intra/Extra + Autofattura”).

Ai fini fiscali questa operazione è sufficiente e ci risparmia una noiosa registrazione di autofattura, ma nel capitolo dedicato alla fatturazione (Guida Utente B) abbiamo descritto come procedere qualora volessimo farla ugualmente per inviare il file XML a SDI.

Nella stampa dei registri IVA le fatture intracomunitarie (di beni e di servizio) ed extracomunitarie di servizio saranno riconosciute e stampate automaticamente sia sul Registro IVA Acquisti che Vendite ed ognuna delle tre tipologie viene stampata su specifico sezionale.. Stessa cosa per le fatture con Reverse Charge che vedremo in seguito.

L’articolo 1 del decreto IVA

stabilisce che le importazioni sono soggette all’imposta, da chiunque siano

effettuate. Se colui che introduce i beni opera nell’esercizio d’impresa,

arti o professione, può detrarre l’imposta ai sensi e con le limitazioni

poste dall’articolo 19 e seguenti, mentre il privato paga l’imposta e ne

resta “inciso”.

L’imposta è dovuta in dogana all’atto della introduzione materiale dei beni

nel territorio italiano da colui che presenta la “dichiarazione doganale” o

del soggetto per conto del quale viene eseguite l’importazione.

La registrazione della fattura in Gea.Net avviene come qualsiasi altra fattura ricevuta da fornitore italiano e deve riportare l’aliquota IVA. Il movimento contabile è in tutto simile alla registrazione di una fattura italiana tranne che per

Queste fatture compariranno solo sul registro IVA Acquisti

e sulla liquidazione sarà riportato un totalizzatore degli imponibili e delle

imposte da bolle doganali.

Poiché per tali operazioni l'IVA non può essere assolta

in dogana secondo le modalità ordinarie delle importazioni, è previsto che i

contribuenti dai quali o per conto dei quali è effettuata l'introduzione nel

territorio dello Stato sono tenuti al pagamento dell'IVA con il meccanismo del

reverse charge previsto per le cessioni di beni effettuate in Italia da soggetti

esteri e. Art. 71, c. 2, D.P.R. n. 633/1972

In particolare per San Marino, per convenzione con lo stato Italiano, il cedente può scegliere se applicare l’IVA direttamente in fattura. Qualora non fosse applicata l’IVA:

Il cessionario italiano che riceve la fattura deve effettuare i seguenti adempimenti.

Integrazione della fattura - Il cessionario deve integrare la fattura trasmessagli dal cedente con l'applicazione dell'IVA relativa all'operazione.

Registrazione della fattura - Il cessionario deve registrare la fattura integrata, secondo le disposizioni relative alle operazioni interne, sia nel registro delle fatture emesse che in quello degli acquisti.

Comunicazione all'ufficio tributario italiano - Il cessionario deve comunicare al proprio ufficio tributario le predette registrazioni, indicando il numero progressivo annuale di detti registri.

Versamento

dell'IVA - Il cessionario deve versare l'IVA, includendola nelle ordinarie

liquidazioni periodiche.

Detrazione - Il cessionario può detrarre l'IVA applicata secondo le

disposizioni relative alle operazioni interne.

Elenchi Intrastat - Il cessionario non è tenuto a includere l'acquisto negli elenchi Intrastat (poiché la comunicazione dei dati avviene a cura dell'ufficio tributario di San Marino).

Qualora

fosse applicata l’IVA:

Il cessionario italiano che riceve la fattura deve effettuare i seguenti adempimenti.

Registrazione fattura - Il cessionario deve registrare la fattura nel registro degli acquisti secondo le disposizioni relative alle operazioni interne.

Detrazione - Il cessionario deve, secondo le disposizioni relative alle operazioni interne, registrare la fattura nel registro degli acquisti e può detrarre l'IVA pagata a titolo di rivalsa.

Elenchi Intrastat - Il cessionario non è tenuto a includere l'acquisto negli elenchi Intrastat (poiché la comunicazione dei dati avviene a cura dell'ufficio tributario di San Marino).

Artt.

8-12, D.M. 24.12.1993; circ. 7.8.2000, n. 158

Quindi se l’IVA non è indicata in fattura occorre registrare la fattura indicando l’IVA e spuntando l’opzione Reverse Charge. Verrà creato un movimento contabile che registra l’importo dell’IVA sia sul conto IVA vendite che sul conto IVA acquisti e pertanto comparirà su entrambi i registri. I totali saranno riportati in sede di liquidazione in un apposito totalizzatore per la fatture in Reverse Charge.

Se l’IVA è indicata in fattura, essendo stata versata dal cedente all’Ufficio IVA, il cessionario deve registrare la fattura come qualunque altra fattura ricevuta da fornitore italiano. Come per gli altri acquisti di beni da paesi extracomunitari, non comparirà sul registro IVA Vendite, tuttavia per maggiore coerenza occorre modificare la Causale del movimento di Prima Nota generato in “20” (Vs.Fattura) anziché “26” (Bolla Doganale). Questo affinché non venga riportata assieme agli imponibili della merce che effettivamente è transitata dalla Dogana.

Il più delle volte la merce arriva da fornitori esteri solo quando il pagamento è già stato eseguito pertanto in questo caso occorre selezionare “PAGATO” nella ListBox Pagamento e riportare nel campo l’importo totale della fattura nella cella Anticipo Pagato o Compensazione.

Se la merce viene pagata solo successivamente alla ricezione, in caso di fatture ExtraUE, occorre indicare comunque come importo pagato l’importo dell’IVA pagato alla dogana.

In entrambi i casi indicare un importo pagato significa generare una scadenza adeguata per la corretta gestione. Nel caso in cui la merce fosse già stata pagata non viene generata alcuna scadenza mentre nel caso fosse stata pagata solo l’IVA in dogana, la scadenza comprenderebbe la sola merce.

Per poter gestire l’Iva per Cassa con Gea.Net occorre attivare l’opzione Iva Per Cassa nelle Impostazioni e contemporaneamente verrà aggiunta la dicitura obbligatoria nella cella Note su Fattura presente nel Tab Documenti. La dicitura potrebbe essere leggermente modificata dall’utente per ragioni di spazio sulla stampa ma non deve perdere i riferimenti di legge. Come anticipato in premessa lo scopo è di versare/recuperare l’IVA solamente nel momento in cui è stato eseguito l’incasso/il pagamento. L’IVA per cassa sarà applicata a tutte le fatture emesse e ricevute tranne le eccezioni previste dalla legge.

Fatture Attive e Passive e

Scadenziario

Sulla scheda di registrazione delle fatture, sia attive che passive, e sulle scadenze esiste un’opzione che identifica il documento con trattamento con IVA per Cassa. Dal momento che viene attivata la spunta nelle Impostazioni, questo valore in fattura sarà spuntato in automatico. Si deve precisare che alcune tipologie di fatture non consentono di essere trattate per cassa e per queste l’operatore dovrà togliere la spunta al momento della registrazione.

Tutte le fatture emesse o ricevute saranno registrate con una apposita opzione che segnala trattarsi di fattura con IVA per cassa o in sospensione. Ogni fattura trattata con IVA per cassa genera una o più scadenze marcate con il medesimo riferimento alla gestione di IVA per cassa.

Scadenze

Nelle scadenze è indicata la Data di effettivo pagamento. Questa data indica il mese in cui la scadenza risulta incassata/pagata e pertanto l’IVA deve essere portata in addebito/accredito. Nella scadenza sono riportati anche due proprietà specifiche che indicano gli importi Imponibile e IVA che devono essere riportate sul registro IVA. Inoltre si deve agire sull’opzione IVA per cassa per Includere/escludere gli importi nel calcolo. Nello specifico di pagamenti con IVA indeducibile al 100 % l’opzione IVA per cassa deve essere disabilitata altrimenti verrà portata in detrazione un importo a cui non si ha diritto.

Per evitare errori la Data di effettivo pagamento, gli importi IVA per cassa e l’opzione IVA per cassa dovrebbero essere indicati dall’operatore al momento in cui viene eseguito il pagamento. Qualora sia attiva l’opzione e non sia indicato l’importo dell’IVA, Gea.Net tenterà di eseguire un calcolo che tiene conto di una aliquota media ma non riesce a considerare eventuale percentuale di indeducibilità. Ne consegue che il calcolo automatico può ritenersi attendibile solo per le fatture con singola scadenza, con un’unica aliquota e senza indeducibilità mentre tutte le altre i dati devono necessariamente essere inseriti dall’operatore.

Stampa Registro IVA

Al momento della stampa del registro IVA, gli incassi e i pagamenti di fatture identificati come relativi a documenti gestiti con IVA per cassa saranno calcolati automaticamente e riportati a video per la verifica. Si ha anche la possibilità di creare un elenco non fiscale di tali incassi e pagamenti.

Non vi è alcun obbligo di indicare sul registro IVA il dettaglio degli importi incassati e pagati ma è sufficiente indicare un totale tuttavia ritengo sia doveroso allegare comunque l’elenco degli incassi e dei pagamenti nel periodo.

Nella stampa dell’elenco degli incassi verranno evidenziati anche eventuali somme non ancora riscosse a distanza di un anno dall’emissione della fattura. In questo caso la legge obbliga comunque al versamento dell’IVA tranne casi fallimenti o procedure concorsuali. Si ritiene che nell’eventualità, queste siano la causa più frequente pertanto Gea.Net non somma in automatico queste somme. Sarà cura dell’operatore sommare questi importi ai valori riportati in automatico. Fatto questo l’operatore dovrà anche modificare tale scadenza indicando che non deve più essere gestita come IVA Per Cassa altrimenti al momento dell’effettivo pagamento verrà riconteggiata con il rischio di versare l’importo dell’IVA una seconda volta.

Da Contabilità à

Registri e Comunicazioni à

Stampa Registri IVA

ESPORTATORI ABITUALI (ESENZIONE ART. 8/C)

Gea.Net si limita a

calcolare l’imponibile mensile degli acquisti in esenzione Art.8/c provvedendo

a scalarlo dal plafond a disposizione e riportando questi dati sul registro IVA.

L’operatore può inserire l’importo del plafond a disposizione direttamente

nella schermata di stampa del registro IVA del primo periodo (gennaio nel caso

di plafond fisso) e da quel momento Gea.Net scalerà gli importi mensilmente

fino alla completa estinzione del plafond.

Tutte le incombenze relative alla stampa o alla registrazione delle dichiarazioni d’intento devono essere eseguite separatamente al di fuori di Gea.Net.

AUTOTRASPORTATORI DI MERCI CONTO TERZI

Si deve solo indicare che la

gestione dell’IVA deve essere automaticamente trattata secondo la normativa

che consente di posticipare di un trimestre la notifica sul registro IVA delle

fatture emesse. Per fare ciò basta attivare l’opzione IVA per

Autotrasportatori nelle Impostazioni.

Non tutte le fatture emesse possono essere posticipate al trimestre successivo. Esiste una casistica, anche se limitata, di vendite di beni non soggetti al regime di Iva per autotrasportatori (ad esempio la vendita beni strumentali). Per gestire queste eccezioni occorre intervenire sul movimento contabile. Dopo aver inserito la fattura aprire il movimento di Prima Nota generato e spuntare la voce Non Posticipare sul Registro IVA.

All’atto della stampa del registro IVA saranno riportate le fatture del periodo precedente.

La soluzione è ottimale perché consente di non dovere eseguire lavoro supplementare ma potrebbe essere insufficiente in casi particolari.

L'inversione contabile (o

reverse charge) è un particolare meccanismo di applicazione dell’IVA,

per effetto del quale il destinatario di una cessione di beni o prestazione di

servizi, se soggetto passivo nel territorio dello Stato, è tenuto

all'assolvimento dell'imposta in luogo del cedente o prestatore.

Quest'ultimo soggetto emette fattura senza addebitare l'imposta ed applica la norma che prevede l'applicazione del regime del reverse charge (articolo 17 comma 6 del Dpr 633/1972). Il destinatario della cessione di beni o della prestazione del servizio deve integrare la fattura ricevuta con l'indicazione dell'aliquota propria della operazione messa in essere dal cedente o prestatore del servizio, della relativa imposta e inoltre deve registrare il documento sia nel registro delle fatture emesse o dei corrispettivi, che nel registro degli acquisti a tal punto da rendere neutrale l'effetto della imposta. L'inversione contabile è uno strumento utile per l'Erario e tale meccanismo prevede che il cedente/prestatore riceva dal cliente l'importo del bene ceduto o della prestazione eseguita, con la conseguenza che non si determina in capo ad esso l'obbligo di versare l'IVA dell' operazione eseguita. Il settore maggiormente interessato al meccanismo del reverse charge è quello edile, soprattutto per ciò che concerne i rapporti tra subappaltatori o tra subappaltatore e appaltatore.

In Gea.Net le modalità di registrazione sono le seguenti:

Gea.Net non obbliga a creare una autofattura ma la scrittura sul registro IVA vendite comparirà automaticamente se la fattura di acquisto è identificata come fattura con Reverse Charge. Seguono le descrizioni dettagliate. Consigliamo di seguire l’ordine proposto per la creazione.

Verifichiamo la

Tabella Esenzioni

Da Archivi à Tabelle à Esenzioni / Raggruppamenti IVA

Per le fatture emesse può essere utilizzato un codice di esenzione in quanto non si applica l’IVA Può andare bene usare la riga di riferimento precaricata con codice “17” (“NonImp.Art.17”) che riporta % IVA per Raggruppamento = “0”.

Per registrare le fatture ricevute ci sono due possibilità:

· La fattura viene registrata direttamente con IVA ordinaria invece che con esenzione

· La fattura viene registrata con causale di esenzione su cui è valorizzata la cella % IVA per Raggruppamento

Nel secondo caso occorre inserire un nuovo codice di esenzione con altra descrizione (es. “NSA Operaz.Art.17 6 C. Lett.A Bis.”) ed associarvi la % IVA ordinaria.

Verifichiamo la

Tabella Causali

Da Archivi à

Tabelle à

Causali di Contabilità

Controllare che sia presente la Causale Contabile “2A” con descrizione “VS. FATTURA + AUTOFATTURA” o altra descrizione. Inserirla se non presente.

Verifichiamo le

Impostazioni

Verificare che nella cella AutoFattura nelle Impostazioni (tab Contabilità) sia associata la causale “2A” e che nella cella Serie Prot. Acq. Reverse Charge sia valorizzato un sezionale separato (per default viene assegnato “U”)

Esempio di

Registrazione

Dopo avere verificato che tutto sia a posto come configurazione di base procediamo a registrare la fattura passiva.

Possiamo registrarla con

Da Contabilità à

Acquisti à

Inserimento Fatture Passive

O

con

Da Contabilità à

Acquisti à

Fatture Passive

Deve essere registrata come una normale fattura con la differenza che dovremo applicare l’IVA anche se sul documento ricevuto non è presente. Lo possiamo fare anche usando il codice di Raggruppamento IVA appena inserito, ma visto che non esiste obbligo di calcolo separato, si consiglia di valorizzare direttamente % IVA

Ma la cosa più importante è ricordare di spuntare

l’opzione Reverse Charge

A questo punto verrà salvata la fattura e si potrà visualizzare la scrittura generata.

Stampa Registri

Da Contabilità à

Registri e Comunicazioni à

Stampa Libro Giornale/Brogliaccio di Prima Nota.

Segue Esempio Stampa

Brogliaccio

![]()

Da Contabilità à

Registri e Comunicazioni à

Stampa Registri IVA

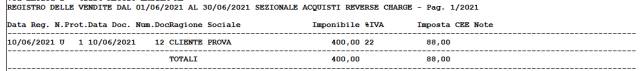

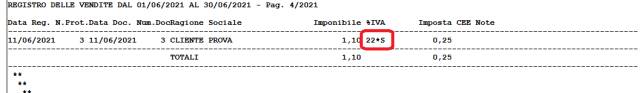

Segue Esempio Stampa

Registro IVA Vendite Reverse Charge

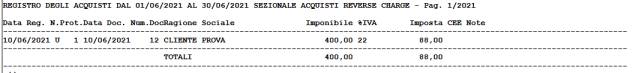

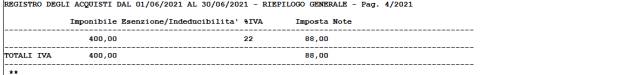

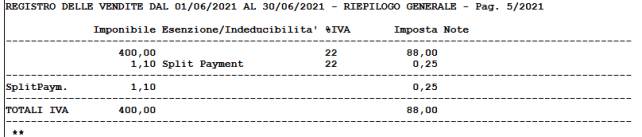

Segue Esempio Stampa

Registro IVA Acquisti Reverse Charge e

Riepilogo

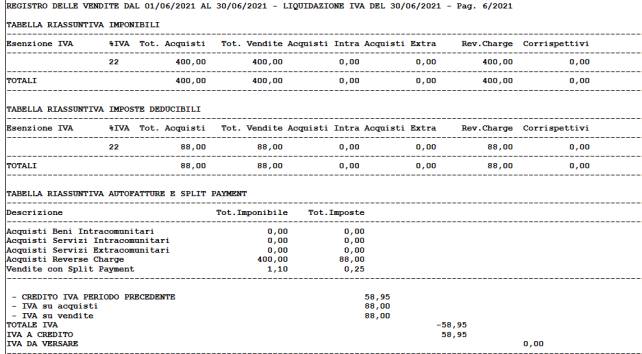

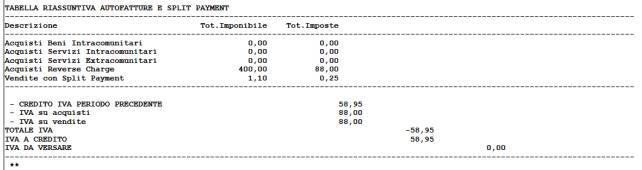

Segue Esempio Stampa

Liquidazione

Registrazione di fatture con Reverse Charge solo

parziale

La gestione diventa un po’ più complessa quando si tratta fatture con Reverse Charge parziale. Quando possibile si potrebbe richiedere di ricevere due fatture diverse, pratica piuttosto diffusa perché risolve un piccola noia amministrativa.

In ogni caso Gea.Net permette di registrare un Reverse Charge parziale semplicemente segnalando le righe escluse dal Reverse Charge. Per fare questo bisogna registrare inizialmente la fattura come se fosse totalmente in Reverse Charge, poi occorre riprenderla con la funzione Fatture Passive, aprendo le righe non soggette a Reverse Charge ed indicandole esplicitamente attivando l’opzione Escludi da Reverse Charge.

La registrazione è solo leggermente più complicata ma le noie che si possono sono più di natura organizzativa. Infatti la fattura con RC parziale verrebbe comunque registrata su sezionale separato, operazione corretta ma che potrebbe trarre in inganno in fase di verifica provocando inutili allarmi. Si potrebbe avere difficoltà a ricercare la fattura oppure si avrebbero totali diversi sui sezionali delle autofatture.

La Fattura con split payment viene inserita come una normalissima fattura con IVA ordinaria. L’unica differenza è che deve essere selezionato l’opzione Split payment che

In

Avere :

Cliente B , 2.200 Euro

In Dare

:

IVA Vendite , 2.200 Euro

Registri IVA

Da Contabilità à

Registri e Comunicazioni à

Stampa Registri IVA

Nella stampa dei totali di liquidazione, le fatture con Split Payment, così come quelle in Reverse Charge, sono conteggiate separatamente

Il grosso vantaggio della contabilità semplificata riguarda la possibilità di eliminare alcuni registri riportando la voci di spesa e di ricavo direttamente sui registri IVA, assieme alle fatture emesse e ricevute.

Per gestire la contabilità semplificata predisporre le tabelle:

Gea.Net non dispone di un particolare registro IVA per la contabilità semplificata, ma vengono utilizzate le stesse funzioni per la stampa dei registri utilizzati dalla contabilità ordinaria.

Di conseguenza vengono riportate sul registro IVA solo le scritture contabili con determinate caratteristiche:

La registrazione del

movimento contabile può avvenire registrando direttamente il movimento di

prima nota oppure creando una fattura virtuale. Per semplicità si consiglia di

utilizzare la prima modalità ma in seguito vedremo anche come creare una

fattura virtuale.

Se si sceglie di creare direttamente il movimento di prima nota senza intaccare l’archivio fatture occorre predisporre la tabella Causali di Contabilità prevedendo una serie di causali con codice compreso nel range definito nelle Impostazioni. Nel database con le impostazione di base sono già presenti alcune voci come “Documento riepilogativo”. Per queste voci come eventuali altre si volessero aggiungere, devono essere inseriti i tre conti da movimentare

Per la Scheda Carburante ad esempio questi potrebbero

Se non si indicano queste voci

si dovrà inserirle tutte durante la creazione del movimento contabile. Ne

consegue che relativamente al nostro esempio anche qualora si procedesse a

pagare il carburante alternativamente per cassa o con assegno, converrebbe

prevedere comunque una voce in Avere (la più utilizzata) salvo poi modificarla

durante la registrazione del movimento.

Per registrare il movimento vero e proprio si deve accedere alla funzione di gestione Movimenti di Prima Nota creando un nuovo movimento. Come prima operazione si deve selezionare la causale e Gea.Net chiederà l’importo della registrazione. A questo punto l’operatore è libero di modificare il movimento come desidera, movimentando anche più conti rispetto ai tre proposti. Tuttavia bisogna ricordarsi di :

Il numero di protocollo che

verrà assegnato automaticamente al momento del salvataggio seguirà la serie di

base mischiando di conseguenza fatture e voci di spesa o di ricavo. Per maggior

chiarezza l’utente potrebbe decidere di riservare un sezionale separato per le

voci di spesa o di ricavo inserendo la serie (ad esempio Z) e il numero del

protocollo ma in questo caso la corretta sequenza deve essere gestita

manualmente.

Creazione di Movimento di Prima Nota con Fattura

Virtuale

Questa prassi non è la più veloce ma può essere adottata se si vuole avere una corrispondenza diretta tra l’archivio fatture e i registri IVA. Occorre fare uno sforzo concettuale considerando ogni voce di ricavo o costo come un cliente o fornitore virtuale al fine di fare comparire sul registro IVA le diverse voci di ricavo o di costo.

Quindi devono essere codificati come clienti o fornitori anche i costi e ricavi che dovranno essere annotati sui registri

IVA.

Registrando una fattura virtuale nell’archivio delle fatture (attive o passive) si creerà automaticamente anche il movimento di prima nota ma occorre ricordare di impostare sempre il campo Esenzione a “Fuori campo IVA” (codice FC).

Si ricorda che le fatture attive vengono registrate in contabilità solo al momento in cui sono stampate perciò occorre creare una stampa o un anteprima di stampa che non dovrà essere conservata.

Per la registrazione delle spese di acquisto si consiglia di non usare la funzione “Inserimento fatture passive” che risulterebbe più veloce ma registrerebbe una fattura reale. Se fosse usata per errore dovrebbe essere ripresa la fattura registrata modificando il tipo in “fattura virtuale”.